作为支持实体经济的活水,金融力量的保驾护航对于企业发展而言不容忽视。服务实体经济,特别是民营和小微企业,更是普惠金融应有之义。

对于以服务实体经济为己任的招商银行而言,如何帮助企业更快破解资金链困局?如何稳健风险把控?如何更精准实现高质量的金融服务?都是摆在面前的一道道考题。

招商银行上海分行在做好精准化金融服务的同时,也在持续探索用科技创新力量解决这些难题,陪伴企业全生命周期成长。

集约化服务力解“燃眉之急”

在当下金融服务实体经济的大潮中,招行上海分行将普惠金融作为重点发力的方向,着力构建普惠金融发展的长效机制。

“我们现在更加看重的其实更多的是服务,不一定完全是资金上的困扰。”上海腾你信息科技有限公司联合创始人张凡表示,鉴于其所服务客户自身的特点与性质,结算的时间大多较为集中,对于中小型创业公司而言,经营性现金流储备并不是很充足。

面对这样一时的“燃眉之急”,招行上海分行提供的服务切实解决了这家创业公司的需求。具体来看,招商银行在上海腾你科技公司成长过程中,提供了“招企贷”的支持,一次核额、两年有效,并可实现7*24小时随借随还,解决了企业临时资金周转困难的问题。

招行上海分行设有普惠金融部为牵头部门,在新产品创设、新流程优化、针对特定客群的营销方案设计等层面,通过组建一个个项目工作组,组织各产品部门、中后台支持部门协同配合推进。其中包括了贯通核心企业和N端小微企业金融服务的“供应链金融项目组”;有具体到线上抵押产品创设、试点、推进的“招捷贷”项目组;有探索科技企业全生命周期服务的“科技金融项目组”;有服务涉农企业的“乡村振兴工作组”等等。以便在制度以及产品推出时,能够快速形成内部共识,推动普惠金融服务往标准化、集约化方向发展。

实际上,早在2022年底,招商银行在体制改革时,即明确了新的普惠金融部的管理职责,把普惠金融、科技金融和乡村振兴重点领域金融服务全部整合在该行普惠金融部。

科技赋能金融服务质效升级

如今,在大数据、云计算、人工智能等先进技术的发展与普及下,普惠金融服务的效率和便捷度也在稳步上升。“科技立行”的招商银行上海分行已积极通过“科技赋能+普惠金融”的融合,让服务的质更“惠”。例如,不断完善线上化服务渠道,将更多服务功能嵌入到两大App,并开发了微信小程序端口、一键测额二维码等;适时推出了多款线上金融产品,实现金融服务的线上化、智能化。

具体来看,银行客户可以通过这些渠道随时随地进行查询、转账、申请贷款等操作,大大节省了时间和精力。此外,招行上海分行还利用大数据技术进行风险评估和信贷决策,提高了服务效率和准确性。

为缓解信息不对称、提高信贷服务效率,招行上海分行在“科技赋能+普惠金融”相结合方面投入了很大的资源,以银税数据为基础,推出了线上化小额、信用、随借随还的普适性、普惠型、标准化产品--招企贷。同时,根据市场反馈,数次迭代风控模型,从主要依靠税务数据迭代到目前涵盖科技属性、结算交易、上下游产业链等多维信息,适用客户范围更广。数据显示,截止目前,仅上海地区就有1100余家企业通过招企贷在线核额,累计发放贷款16亿元。

招行上海分行在发展路径上,充分发挥金融科技和线上线下相结合的能力优势,进一步提高作业效率,提升客户体验,降低内部操作成本,进而让利于企业,为普惠小微企业提供了更低融资成本的综合金融服务。

精准匹配多样化融资需求

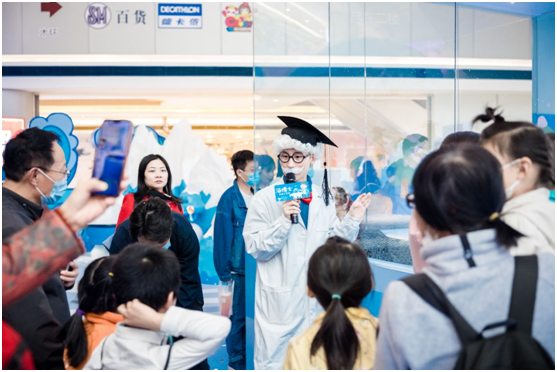

企业由创业初期到发展壮大,也会伴随成长带来不同的金融服务需求。也正是运用金融科技,招行上海分行大力发展数字普惠,让数据多跑腿,小微企业少跑路。

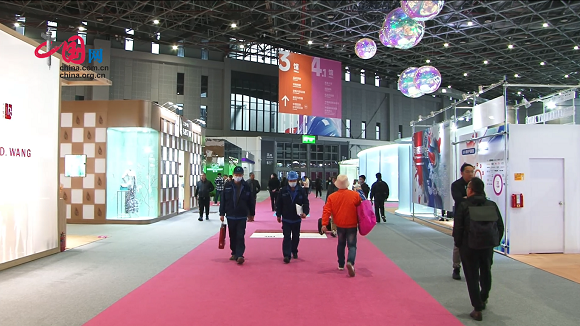

从去年开始,招行上海分行利用外部工商、税务、司法等大数据以及内部结算交易等数据信息,紧扣“远程”、“在线”等灵活方式,陆续推出了普适性的线上化产品“招企贷”、“招捷贷”,以及在线供应链金融、“商超贷”等小微企业线上融资解决方案。

同时,招行上海分行深入调研科技企业日常经营中的需求痛点,充分运用多维科创属性大数据,结合科技企业不同成长阶段,自研评估模型,输出科技企业“资质分”,并由此创新打造了科技企业专属融资产品“科创贷”,通过线上线下相结合的方式提升科创企业融资效率。

普惠金融是一项系统性工程,在发展过程中,需要平衡好普惠和商业原则的关系,平衡好风险、效益和成本的关系,平衡好资产质量和发展速度的关系。

从现实来看,经济持续复苏为普惠金融发展提供了良好的发展机遇。2024年以来,招行上海分行普惠贷款投放量进一步加大,同比增长超20%。

招商银行上海分行将结合全行发展战略、资源禀赋、上海地区的产业特色等,围绕供应链金融、科技金融、小微金融三大主线,加大优化力度,继续通过完善队伍建设,提升专业能力;打造分层分类的普惠产品服务体系;搭建“数字化+人”的集约经营模式等,实现普惠金融高质量发展。